Khi sở hữu một chiếc xế hộp, việc mua bảo hiểm bắt buộc ô tô là điều vô cùng cần thiết. Đây không chỉ là yêu cầu cần có khi tham gia giao thông mà còn góp phần giảm bớt phần bồi thường thiệt hại về sức khỏe, tài sản mà người điều khiển phương tiện gây ra cho bên thứ ba khi xảy ra tai nạn, va chạm.

Bảo hiểm bắt buộc xe ô tô thực chất là gì?

Bảo hiểm xe ô tô bắt buộc là loại bảo hiểm dành cho chủ xe ô tô hoặc người điều khiển chiếc ô tô đó. Khi xảy ra tai nạn giao thông, đơn vị cung cấp bảo hiểm sẽ thay mặt chủ xe hoặc người điều khiển xe chi trả trả bồi thường cho bên thứ ba (bên mà chiếc ô tô gây tai nạn). Bảo hiểm giúp cho một số người vì một lý do nào đó gây tai nạn giao thông không phải bỏ trốn, có trách nhiệm với tai nạn đã xảy ra và không bị truy cứu hình sự vì mất khả năng bồi thường.

Giá bảo hiểm bắt buộc cập nhật mới nhất

Tùy từng loại xe, ô tô không kinh doanh vận tải hay kinh doanh vận tải mà phí bảo hiểm bắt buộc xe ô tô sẽ có những sự khác biệt nhất định. Nhìn chung, các bạn có thể tham khảo chi phí cơ bản như sau:

| STT | Loại xe | Mức phí |

| A | Ô tô không kinh doanh vận tải | |

| 1 | Xe dưới 6 chỗ ngồi | 437.000 |

| 2 | Từ 6 – 11 chỗ ngồi | 794.000 |

| 3 | Xe bán tải | 437.000 |

| B | Xe ô tô kinh doanh vận tải | |

| 1 | Xe bán tải | 933.000 |

| 2 | Dưới 6 chỗ ngồi | 756.000 |

| 3 | Xe 7 chỗ ngồi | 1.080.000 |

| 4 | Xe 8 chỗ ngồi | 1.253.000 |

| C | Xe chở hàng (xe tải) | |

| 1 | Dưới 3 tấn | 853.000 |

| 2 | Từ 3 – 8 tấn | 1.660.000 |

| 3 | Trên 8 – 15 tấn | 2.746.000 |

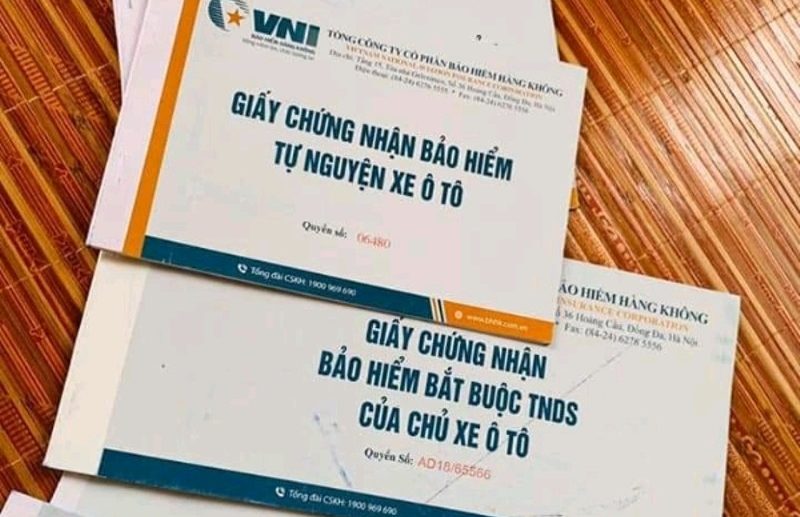

Về việc mua bảo hiểm ô tô bắt buộc ở đâu, hiện nay có khá nhiều địa chỉ đăng bán bảo hiểm ô tô khiến khách hàng không biết nên mua ở đâu để đảm bảo quyền lợi chính đáng của mình. Bạn có thể lựa chọn một số đơn vị cung cấp tô uy tín và được nhiều khách hàng tin tưởng nhất hiện nay như: Bảo Việt, Bảo Minh, Liberty, PTI, MIC,…

Mua bảo hiểm bắt buộc ô tô được chi trả thế nào?

Sau khi mua bảo hiểm oto bắt buộc, các điều khoản liên quan đến hiệu lực bảo hiểm, số tiền chi trả là vấn đề được nhiều người quan tâm.

Thời hạn và hiệu lực bảo hiểm

Căn cứ theo quy định tại Khoản 1 Điều 9 Nghị định 03/2021, thời hạn ghi trên Giấy chứng nhận bảo hiểm bắt buộc ô tô cụ thể như sau:

- Thời hạn bảo hiểm ô tô tối thiểu là một năm và thời hạn tối đa tương ứng với thời hạn kiểm định an toàn kỹ thuật và yếu tố bảo vệ môi trường định kỳ có thời hạn trên một năm.

- Một số trường hợp có thời hạn bảo hiểm dưới 1 năm gồm xe ô tô nước ngoài tạm nhập, tái xuất có thời hạn tham gia giao thông tại Việt Nam dưới một năm; niên hạn sử dụng của ô tô cần nhỏ hơn một năm theo quy định của pháp luật; xe ô tô thuộc đối tượng đăng ký tạm thời theo các quy định của Bộ Công an.

- Đối với trường hợp chủ xe cơ giới sở hữu nhiều xe tham gia bảo hiểm vào nhiều thời điểm khác nhau trong năm nhưng có nhu cầu đưa về cùng một thời điểm bảo hiểm để quản lý trong năm tiếp theo. Lúc này, thời hạn bảo hiểm của các xe này có thể nhỏ hơn một năm và bằng thời gian hiệu lực còn lại của hợp đồng bảo hiểm ký kết đầu tiên của năm đó.

Phạm vi chi trả bảo hiểm xe ô tô bắt buộc

Bảo hiểm bắt buộc ô tô có phạm vi chi trả trong các trường hợp sau:

- Thiệt hại ngoài hợp đồng có liên quan đến sức khỏe, tính mạng và tài sản đối với bên thứ ba do xe cơ giới gây ra.

- Thiệt hại về sức khỏe, tính mạng của hành khách do ô tô gây ra.

- Khi xảy ra tai nạn, doanh nghiệp bảo hiểm phải bồi thường cho người được bảo hiểm số tiền bảo hiểm mà người được bảo hiểm đã bồi thường hoặc sẽ phải bồi thường cho người bị thiệt hại trong phạm vi bảo hiểm có trách nhiệm.

- Với những trường hợp người được bảo hiểm chết, mất năng lực hành vi dân sự theo quyết định của Tòa án. Lúc này doanh nghiệp bảo hiểm sẽ tiến hành bồi thường trực tiếp cho người bị thiệt hại hoặc bồi thường cho người thừa kế của người bị thiệt hại (Đối với những trường hợp người bị thiệt hại đã chết) hoặc đại diện của người bị thiệt hại (Đối với những trường hợp người bị thiệt hại mất năng lực hành vi dân sự theo quyết định của Tòa án hoặc dưới sáu tuổi).

Số tiền chi trả

Tại khoản 1 Điều 14 Nghị định 03/2021 có chỉ rõ, trường hợp ô tô gây tai nạn, trong phạm vi mức trách nhiệm bảo hiểm, doanh nghiệp bảo hiểm cần thực hiện bồi thường cho chủ xe cơ giới với số tiền mà chủ xe phải bồi thường hoặc sẽ bồi thường cho người bị thiệt hại.

Trong trường hợp người được bảo hiểm chết hoặc mất năng lực hành vi dân sự, công ty bảo hiểm sẽ bồi thường trực tiếp cho bên bị thiệt hại.

Số tiền bồi thường bảo hiểm về sức khỏe, tính mạng

Tại khoản 1 Điều 4 Thông tư 04/2021/TT-BTC, mức trách nhiệm bảo hiểm đối với thiệt hại về sức khỏe, tính mạng do xe cơ giới gây ra ở mức 150 triệu đồng/1 người/1 vụ tai nạn.

Số tiền bồi thường bảo hiểm cụ thể được xác định tùy thuộc vào loại thương tật, thiệt hại hoặc theo thỏa thuận của các bên nhưng đảm bảo không vượt quá mức bồi thường được quy định (tại điểm a khoản 3 Điều 14 Nghị định 03/2021).

Đối với các trường hợp có quyết định của Tòa án thì căn cứ vào quyết định của Tòa án. Tuy nhiên cũng đảm bảo không vượt quá mức bồi thường quy định tại Phụ lục I ban hành kèm theo Nghị định này.

Cụ thể:

- Bồi thường tối đa với số tiền 150 triệu đồng/người trong các trường hợp người bị thiệt hại chết hoặc tổn thương não gây di chứng sống kiểu thực vật.

- Bồi thường tùy theo mức độ thương tật hiện nay được tính theo công thức: Số tiền bồi thường = tỷ lệ tổn thương x mức trách nhiệm bảo hiểm.

- Trong trường hợp tai nạn xảy ra do lỗi hoàn toàn của bên thứ ba, lúc này mức bồi thường bảo hiểm về sức khỏe, tính mạng với bên thứ ba bị thiệt hại bằng 50% mức bồi thường theo quy định hoặc theo thỏa thuận giữa các bên. Tuy nhiên đảm bảo không vượt quá 50% mức bồi thường quy định tại Phụ lục I ban hành kèm theo Nghị định này.

Số tiền bồi thường bảo hiểm về tài sản

Quy định tại điểm b khoản 3 Điều 14 Nghị định 03 chó chỉ rõ mức bồi thường bảo hiểm với thiệt hại đối với tài sản trong 1 vụ tai nạn được xác định theo thiệt hại thực tế và theo mức độ lỗi vi phạm của người được bảo hiểm. Tuy nhiên đảm bảo không vượt quá mức trách nhiệm bảo hiểm. Trong đó, mức trách nhiệm bảo hiểm đối với những thiệt hại về tài sản do ô tô gây ra là 100 triệu đồng/vụ.

Cụ thể, doanh nghiệp bảo hiểm chỉ phải bồi thường thiệt hại về tài sản do ô tô gây ra tùy theo thiệt hại thực tế và mức độ lỗi của người được bảo hiểm với số tiền không vượt quá 100 triệu đồng/vụ.

Hướng dẫn hồ sơ bồi thường bảo hiểm ô tô bắt buộc

Theo quy định mới nhất tại Điều 15 Nghị định 03/2021, doanh nghiệp bảo hiểm có trách nhiệm phối hợp với bên mua bảo hiểm và một số bên liên quan để thu thập, hoàn thiện hồ sơ bồi thường bảo hiểm. Đây cũng là đơn vị chịu trách nhiệm trước pháp luật về tính chính xác, đầy đủ, hợp lệ của hồ sơ chi trả bảo hiểm. Về cơ bản, hồ sơ bồi thường bảo hiểm hiện nay thường bao gồm các tài liệu sau:

- Các tài liệu có liên quan đến xe, người lái xe (Sử dụng bản sao công chứng hoặc bản sao có xác nhận của doanh nghiệp bảo hiểm đã đối chiếu với bản chính) được cung cấp bởi người mua bảo hiểm, người được bảo hiểm.

- Giấy đăng ký xe ô tô hợp lệ (hoặc bản sao công chứng xe và bản gốc Giấy biên nhận của tổ chức tín dụng còn hiệu lực trong trường hợp tổ chức tín dụng giữ bản chính Giấy đăng ký xe). Trường hợp không có giấy đăng ký xe sử dụng chứng từ chuyển quyền sở hữu xe và chứng từ nguồn gốc xe.

- Giấy phép lái xe đảm bảo đúng quy định pháp luật của người lái xe.

- Giấy chứng minh nhân dân (Thẻ căn cước công dân hoặc Hộ chiếu hoặc các giấy tờ tùy thân khác) của lái xe.

- Giấy chứng nhận bảo hiểm còn hiệu lực.

Ngoài ra, hồ sơ cần có tài liệu chứng minh thiệt hại về sức khỏe, tính mạng (bản sao của các bệnh viện hoặc bản sao có xác nhận của doanh nghiệp bảo hiểm sau khi đã đối chiếu với bản chính) do bên mua bảo hiểm, người được bảo hiểm cung cấp gồm:

- Giấy chứng nhận thương tích kèm hồ sơ bệnh án.

- Trích lục khai tử hoặc Giấy báo tử và các văn bản xác nhận của cơ quan công an hoặc kết quả giám định được cung cấp bởi Cơ quan giám định pháp y nếu nạn nhân chết trên phương tiện giao thông, chết do tai nạn giao thông.

- Tài liệu chứng minh thiệt hại đối với tài sản được cung cấp bởi người mua bảo hiểm, người được bảo hiểm.

- Các loại hóa đơn, chứng từ hợp lệ về việc sửa chữa, thay mới tài sản bị thiệt hại với nguyên nhân do tai nạn giao thông.

- Các giấy tờ, hóa đơn, chứng từ liên quan đến chi phí phát sinh để thực hiện theo chỉ dẫn của doanh nghiệp bảo hiểm.

- Hồ sơ cũng cần có thêm bản sao các tài liệu liên quan của cơ quan Công an do doanh nghiệp bảo hiểm thu thập nếu tai nạn gây tử vong đối với bên thứ ba và hành khách. Các tài liệu gồm: Thông báo kết quả điều tra, xác minh, giải quyết vụ tai nạn giao thông, thông báo kết quả giải quyết vụ tai nạn giao thông. Ngoài ra cần có biên bản giám định xác định nguyên nhân và mức độ tổn thất do công ty bảo hiểm lập đã có sự thống nhất giữa công ty và bên mua bảo hiểm, người được bảo hiểm.

Những trường hợp không được bảo hiểm bắt buộc chi trả

Thực tế, bảo hiểm bắt buộc ô tô không thực hiện chi trả trong mọi trường hợp. Cụ thể, quy định tại Điều 13 Nghị định 03/2021 có chỉ rõ doanh nghiệp bảo hiểm không bồi thường thiệt hại đối với các trường hợp sau:

- Hành động cố ý gây thiệt hại cho tài sản, sức khỏe của chủ xe cơ giới, người lái xe hoặc người bị thiệt hại.

- Người lái xe sau khi gây tai nạn cố ý bỏ chạy không thực hiện trách nhiệm dân sự của chủ xe cơ giới.

- Người điều khiển xe không có giấy phép lái xe hoặc sử dụng các loại giấy phép lái xe giả, không hợp lệ, giấy phép lái xe bị tẩy xóa, hết hạn sử dụng hoặc không do cơ quan có thẩm quyền cấp. Lái xe chưa đủ độ tuổi hoặc quá độ tuổi điều khiển ô tô theo quy định pháp luật về giao thông đường bộ. Những trường hợp người lái xe bị tước quyền sử dụng Giấy phép lái xe có thời hạn hoặc bị thu hồi Giấy phép lái xe cũng được xem là không có Giấy phép lái xe.

- Thiệt hại dẫn đến hậu quả gián tiếp như giảm giá trị thương mại, thiệt hại gắn liền với việc sử dụng và khai thác tài sản bị thiệt hại.

- Lái xe điều khiển xe gây tai nạn, thiệt hại khi trong máu hoặc hơi thở có nồng độ cồn, sử dụng ma túy và các loại chất kích thích khác bị cấm theo quy định của pháp luật.

- Thiệt hại xảy ra đối với tài sản bị mất cắp hoặc bị cướp trong tai nạn.

- Thiệt hại đối với các loại tài sản đặc biệt bao gồm: vàng, bạc, đá quý, các loại giấy tờ có giá trị như tiền, tranh ảnh quý hiếm, đồ cổ, thi hài, hài cốt.

- Nguyên nhân chính gây ra tai nạn là do chiến tranh, động đất hay khủng bố.

Thông thường, sau khoảng 15 ngày kể từ khi nhận được đầy đủ hồ sơ yêu cầu bồi thường bảo hiểm hợp lệ (trong những trường hợp phải tiến hành xác minh hồ sơ là không quá 30 ngày), công ty bảo hiểm sẽ tiến hành chi trả theo đúng quy định. Với những trường hợp từ chối bồi thường, doanh nghiệp bảo hiểm cần phải thông báo bằng văn bản cho bên mua bảo hiểm, người được bảo hiểm về lý do từ chối bồi thường với thời hạn tối đa 30 ngày kể từ ngày nhận được đầy đủ hồ sơ yêu cầu bồi thường bảo hiểm hợp lệ.

Về cơ bản, tham gia bảo hiểm bắt buộc ô tô là yêu cầu cần có khi tham gia giao thông. Đồng thời, đây cũng là tấm “lá chắn” cần thiết giúp giảm bớt phần bồi thường thiệt hại về sức khỏe, tài sản do tai nạn giao thông mà người điều khiển phương tiện gây ra cho bên thứ ba. Bởi thế, nếu bạn vừa sở hữu một chiếc xế hộp cho bản thân mình, hãy nghĩ đến việc tham gia bảo hiểm ngay ngày hôm nay để tìm kiếm và lựa chọn được đơn vị cung cấp bảo hiểm uy tín.

ArrayArray

Trở thành người đầu tiên bình luận cho bài viết này!